Mutuelle Santé

PROFILS ASSURÉS MUTUELLE

Prévoyance

Profils assurés prévoyance

Retraite

Autres Offres

À Propos

Etude Kantar-Lilycare 2023 : la prévoyance des indépendants

Mutuelle Santé

PROFILS ASSURÉS MUTUELLE

Prévoyance

Profils assurés prévoyance

Retraite

Autres Offres

À Propos

Etude Kantar-Lilycare 2023 : la prévoyance des indépendants

2 juin 2025

Combien de trimestres faut-il pour partir à la retraite ?

Combien de trimestres faut-il pour partir à la retraite ?

Découvrez les règles selon votre année de naissance, les conditions de départ, l’impact des trimestres manquants et les solutions pour optimiser votre retraite.

Découvrez les règles selon votre année de naissance, les conditions de départ, l’impact des trimestres manquants et les solutions pour optimiser votre retraite.

La retraite est une étape majeure de la vie professionnelle, et vous êtes nombreux à vous poser des questions sur le nombre de trimestres nécessaires pour partir à la retraite à taux plein et bénéficier d’une pension complète. Entre les différents régimes de retraite, les cotisations, les périodes assimilées, les trimestres liés aux enfants, les dispositifs pour racheter des trimestres ou encore les demandes de relevé de carrière, il peut être difficile de s’y retrouver. Comprendre les règles actuelles, notamment depuis la réforme, est essentiel pour vérifier vos droits, anticiper cette transition et préparer votre retraite dans les meilleures conditions. Des services existent d’ailleurs pour vous accompagner, notamment pour vérifier les erreurs de carrière ou simuler votre âge de départ.

Le fonctionnement du système de retraite en France

Le système de retraite français repose sur un principe de répartition : les actifs cotisent pour financer les pensions des retraités.

Chaque période de travail donne droit à des points ou à des trimestres, selon le régime concerné (régime général, SSI, CNAVPL, etc.). Chaque trimestre travaillé et cotisé est pris en compte dans le calcul de la pension. La durée d'assurance, exprimée en trimestres, est un élément clé pour déterminer l'éligibilité à la retraite à taux plein.

Les salariés bénéficient du régime général de la Sécurité sociale pour leur retraite de base, gérée par la CNAV, auquel s'ajoute une retraite complémentaire obligatoire comme l'AGIRC-ARRCO.

Les TNS, quant à eux, sont affiliés à des régimes différents en fonction de leur activité.

Les commerçants, artisans, auto-entrepreneurs non affiliés à la CIPAV, chefs d’entreprises non salariés et professions libérales non réglementées sont affiliés à la Sécurité sociale des indépendants (SSI, anciennement RSI), qui fait partie désormais du régime général. Ce régime assure à la fois la retraite de base et la retraite complémentaire.

Les professions libérales réglementées sont affiliées à des caisses spécifiques pour leur retraite. Par exemple, les architectes, ostéopathes et psychologues cotisent à la CIPAV, les médecins sont affiliés à la CARMF, les infirmières à la CARPIMKO, les dentistes à la CARCDSF et les avocats à la CNBF...Il existe en tout 11 caisses de retraite pour ces professions libérales. Chaque caisse a ses propres règles de cotisation et de calcul des pensions.

Chaque régime calcule généralement la pension sur la base des revenus, salaires ou bénéfices déclarés, du taux de liquidation (50% pour le taux plein dans le régime général) et de la durée d’assurance. La pension du régime complémentaire quant à elle est calculée sur la base des points cumulés pendant la vie professionnelle.

Quelles sont les conditions de départ à la retraite ?

Pour partir à la retraite à taux plein, deux conditions principales doivent être remplies :

Atteindre l'âge légal de départ à la retraite : Cet âge varie en fonction de l'année de naissance. Par exemple, pour les personnes nées à partir de 1968, l'âge légal est fixé à 64 ans. (réforme 2023) . Il est possible de partir avant cet âge en cas de carrière longue, de handicap reconnu, ou dans certains cas de pénibilité.

Avoir validé un nombre suffisant de trimestres : La durée d'assurance requise pour une retraite à taux plein dépend également de l'année de naissance. Par exemple, pour les personnes nées en 1960, 167 trimestres sont nécessaires depuis la réforme.

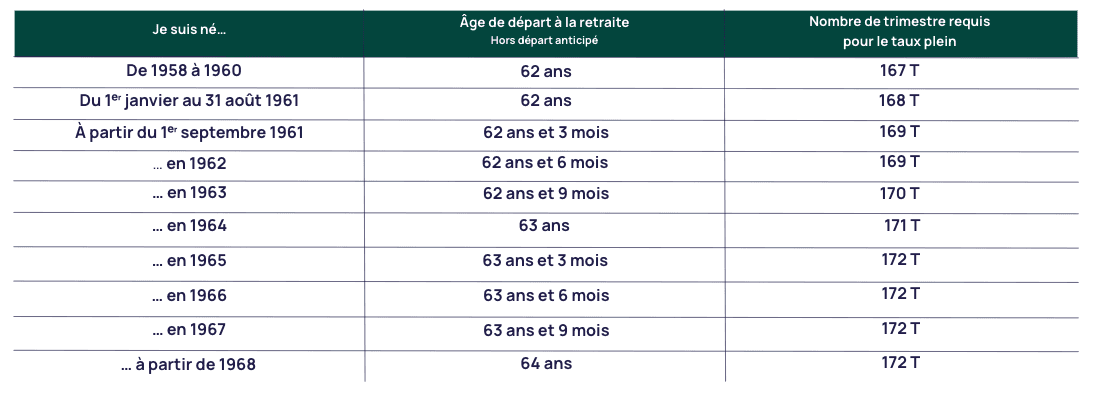

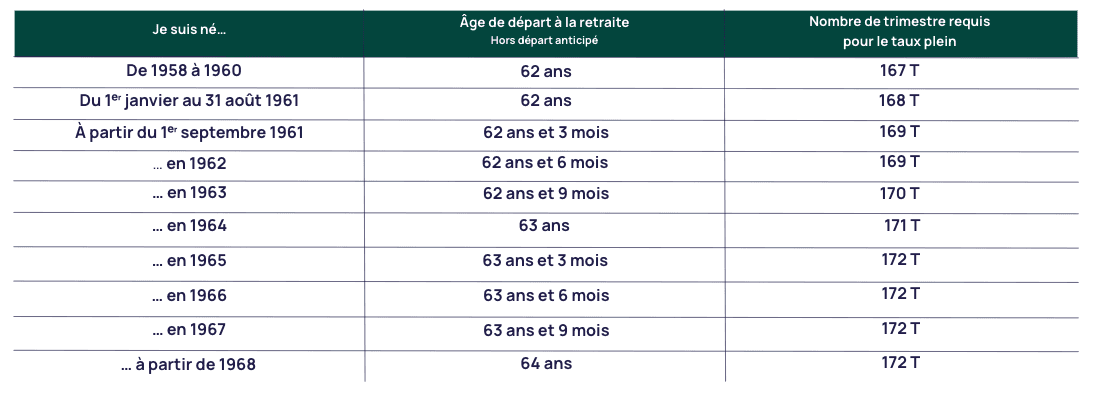

Vous trouverez dans le tableau ci-dessous ces informations en fonction de votre année de naissance :

Il est possible de faire une demande de retraite avant d'avoir atteint le nombre de trimestres requis, mais cela entraînera une décote sur le montant de la pension. À l’inverse, partir plus tard permet souvent de bénéficier d'une majoration de sa pension grâce à la surcote.

Quelle différence entre l’âge légal et l’âge du taux plein ?

L'âge légal de départ à la retraite est l'âge minimum auquel une personne peut faire une demande de liquidation de ses droits, quelque soit le nombre de trimestres validés. Depuis la réforme récente, cet âge se situe entre 62 et 64 ans selon l'année de naissance.

L'âge du taux plein est l'âge auquel une personne peut bénéficier d'une retraite à taux plein (50%) c'est à dire sans décote. Pour cela, il faut soit :

avoir validé le nombre de trimestres requis (172 trimestres depuis la réforme pour les générations nées à partir de 1968).

soit atteindre l'âge du taux plein automatique, fixé à 67 ans.

Quel impact ont les trimestres manquants sur le montant de la retraite ?

Si une personne part à la retraite sans avoir validé le nombre de trimestres requis et avant l'âge du taux plein automatique, une décote est appliquée. Cette décote réduit le taux de calcul de la pension de 0,625 % par trimestre manquant, dans la limite de 20 trimestres.

Par exemple, si une personne a 10 trimestres manquants, sa pension sera réduite de 6,25 %.

Certaines situations spécifiques permettent d’obtenir le taux maximum (aussi appelé « taux plein ») quel que soit le nombre de trimestres :

invalidité ou handicap reconnu (au moins 50 % d’incapacité permanente),

inaptitude au travail,

perception d’une pension d’invalidité

Comment valider des trimestres au cours de sa carrière ?

Pour partir à la retraite avec tous ses droits, il ne suffit pas d’avoir travaillé un certain nombre d’années. Il faut avoir validé un nombre suffisant de trimestres. Mais contrairement à une idée reçue, un trimestre n’est pas égal à trois mois de travail effectif. Il dépend des cotisations versées et donc de votre salaire ou de vos revenus professionnels .

Quel montant faut-il cotiser pour valider un trimestre ?

Chaque année, l’administration fixe un plafond de revenus à atteindre pour valider un trimestre. En 2025, il faut avoir perçu au moins 1 782 € bruts dans l’année (soit 150 fois le SMIC horaire brut) pour valider un trimestre, soit 7 128 € pour valider les 4 trimestres maximum par an. Même à temps partiel, dès lors que vous atteignez ce revenu, vos trimestres sont validés.

Exemple : Si vous gagnez 7 128 € bruts sur l’année (soit 1 746 € × 4), vous validez vos 4 trimestres. Même si vous avez travaillé seulement 6 mois, vous pouvez tout de même valider l’année complète si le montant est atteint.

Le paiement de vos cotisations retraite via votre salaire ou vos déclarations à l’URSSAF détermine donc directement vos droits à la retraite.

Les périodes assimilées : valider des trimestres sans cotiser

Certaines périodes non travaillées peuvent aussi être prises en compte dans le calcul de la durée d’assurance, sous forme de trimestres assimilés :

Chômage indemnisé

Congé maternité ou adoption

Arrêt maladie longue durée (plus de 60 jours)

Congé parental d’éducation

Service militaire

Période de handicap reconnue

Ces trimestres n’engendrent pas de points supplémentaires dans la retraite complémentaire, mais ils comptent pour la durée d’assurance.

Trimestres et enfants : quels droits pour les parents ?

Les parents peuvent également bénéficier de trimestres supplémentaires :

4 trimestres pour la maternité ou l’adoption

4 trimestres pour l’éducation de l’enfant

Ces trimestres sont attribués aux mères ou peuvent être répartis entre les deux parents selon leur situation.

Le congé parental peut aussi prolonger la durée d’assurance en tant que période assimilée, comme vu précédemment. Ces avantages sont essentiels pour les femmes, souvent confrontées à des carrières à temps partiel ou interrompues.

Le cas des parents d'un enfant handicapé

Les parents d’un enfant handicapé peuvent bénéficier de trimestres supplémentaires pour leur retraite. Lorsque l’enfant présente un taux d’incapacité d’au moins 80 % et bénéficie de dispositifs comme l’AEEH par exemple, le parent qui assume la charge permanente de l’enfant obtient un trimestre par période de 30 mois d’éducation, dans la limite de 8 trimestres maximum. Ces trimestres viennent s’ajouter à la durée d’assurance et permettent de majorer vos droits sans nécessité de cotisations supplémentaires. C’est un dispositif important pour les familles, notamment lorsque le handicap entraîne des périodes d’activité réduite ou un travail à temps partiel.

Comment fonctionne le rachat de trimestres ?

Si vous approchez de l’âge de départ et qu’il vous manque des trimestres, vous pouvez racheter certaines périodes. Ce dispositif permet d’augmenter le nombre de trimestres validés en contrepartie du versement de cotisations supplémentaires. Il est utile pour réduire une décote ou augmenter votre pension.

Dans quels cas peut-on racheter des trimestres ?

Le rachat de trimestres est ouvert aux assurés dans plusieurs situations :

Années d'études supérieures (maximum 12 trimestres) : à condition d’avoir validé un diplôme.

Années incomplètes : quand vous avez travaillé une année sans valider les 4 trimestres (ex : job étudiant, temps partiel, chômage).

Périodes à l’étranger, sous certaines conditions, pour les expatriés ayant cotisé à une caisse étrangère.

Stages rémunérés en entreprise

Combien coûte le rachat de trimestres ?

Le coût d’un trimestre racheté dépend de plusieurs critères :

Votre âge au moment du rachat

Votre revenu moyen des 3 dernières années

L’option de rachat choisie :

Rachat pour le taux uniquement (réduit ou évite la décote)

Rachat pour le taux et la durée d’assurance (améliore à la fois le taux et le montant de la pension)

En 2024, le coût moyen d’un trimestre varie de 1 100 € à plus de 4 000 € selon les cas.

💡 Bon à savoir : les paiements pour rachat de trimestres sont déductibles du revenu imposable, ce qui en fait une stratégie fiscale intéressante si vous êtes fortement imposé.

Quelles démarches pour racheter des trimestres ?

Le rachat se demande auprès de votre Caisse de retraite (CARSAT ou CNAV) via un formulaire dédié. Il faut :

Faire une demande d’évaluation (gratuite) pour obtenir une simulation du coût.

Accepter ou refuser l’offre dans un délai de 6 mois.

Payer le montant, en une fois ou de manière échelonnée.

Est-ce que le rachat est intéressant ?

Le rachat de trimestres peut être rentable, notamment si :

Vous êtes proche de la retraite et vous allez subir une forte décote.

Vous avez une carrière hachée ou des périodes d'inactivité non cotisées.

Vous avez les moyens financiers et vous êtes fortement fiscalisé (les sommes versées sont déductibles du revenu imposable, sous conditions).

Il est conseillé d’étudier le rapport coût / gain de pension, voire de se faire accompagner par un conseiller retraite. Contactez nos experts retraite

Comment connaître son nombre de trimestres ?

Pour connaître votre nombre de trimestres actuellement validés, vous pouvez consulter votre relevé de carrière sur le site Info Retraite. Le relevé de carrière ou relevé de situation individuelle est le document référence qui récapitule de manière chronologique toute votre carrière professionnelle : employeur ou statut professionnel, années travaillées, montant des revenus, nombre de trimestres validés, périodes assimilées, points de retraite complémentaire...

Mais le relevé de carrière peut comporter des erreurs ! Oublis de périodes travaillées, salaires mal reportés, périodes de congé non comptabilisées... Il est donc recommandé d’effectuer avec un professionnel un diagnostic retraite pour identifier ces erreurs et les corriger à sans attendre la demande de départ à la retraite. Ces services d'accompagnement peuvent inclure la demande de réversion, la liquidation etc...

Comprendre le nombre de trimestres nécessaires pour partir à la retraite à taux plein est essentiel pour anticiper cette étape de la vie. Il est recommandé de consulter régulièrement son relevé de carrière et, si nécessaire, de considérer des options telles que le rachat de trimestres pour combler d'éventuels manques. Une bonne préparation permet de partir à la retraite dans les meilleures conditions possibles.

La retraite est une étape majeure de la vie professionnelle, et vous êtes nombreux à vous poser des questions sur le nombre de trimestres nécessaires pour partir à la retraite à taux plein et bénéficier d’une pension complète. Entre les différents régimes de retraite, les cotisations, les périodes assimilées, les trimestres liés aux enfants, les dispositifs pour racheter des trimestres ou encore les demandes de relevé de carrière, il peut être difficile de s’y retrouver. Comprendre les règles actuelles, notamment depuis la réforme, est essentiel pour vérifier vos droits, anticiper cette transition et préparer votre retraite dans les meilleures conditions. Des services existent d’ailleurs pour vous accompagner, notamment pour vérifier les erreurs de carrière ou simuler votre âge de départ.

Le fonctionnement du système de retraite en France

Le système de retraite français repose sur un principe de répartition : les actifs cotisent pour financer les pensions des retraités.

Chaque période de travail donne droit à des points ou à des trimestres, selon le régime concerné (régime général, SSI, CNAVPL, etc.). Chaque trimestre travaillé et cotisé est pris en compte dans le calcul de la pension. La durée d'assurance, exprimée en trimestres, est un élément clé pour déterminer l'éligibilité à la retraite à taux plein.

Les salariés bénéficient du régime général de la Sécurité sociale pour leur retraite de base, gérée par la CNAV, auquel s'ajoute une retraite complémentaire obligatoire comme l'AGIRC-ARRCO.

Les TNS, quant à eux, sont affiliés à des régimes différents en fonction de leur activité.

Les commerçants, artisans, auto-entrepreneurs non affiliés à la CIPAV, chefs d’entreprises non salariés et professions libérales non réglementées sont affiliés à la Sécurité sociale des indépendants (SSI, anciennement RSI), qui fait partie désormais du régime général. Ce régime assure à la fois la retraite de base et la retraite complémentaire.

Les professions libérales réglementées sont affiliées à des caisses spécifiques pour leur retraite. Par exemple, les architectes, ostéopathes et psychologues cotisent à la CIPAV, les médecins sont affiliés à la CARMF, les infirmières à la CARPIMKO, les dentistes à la CARCDSF et les avocats à la CNBF...Il existe en tout 11 caisses de retraite pour ces professions libérales. Chaque caisse a ses propres règles de cotisation et de calcul des pensions.

Chaque régime calcule généralement la pension sur la base des revenus, salaires ou bénéfices déclarés, du taux de liquidation (50% pour le taux plein dans le régime général) et de la durée d’assurance. La pension du régime complémentaire quant à elle est calculée sur la base des points cumulés pendant la vie professionnelle.

Quelles sont les conditions de départ à la retraite ?

Pour partir à la retraite à taux plein, deux conditions principales doivent être remplies :

Atteindre l'âge légal de départ à la retraite : Cet âge varie en fonction de l'année de naissance. Par exemple, pour les personnes nées à partir de 1968, l'âge légal est fixé à 64 ans. (réforme 2023) . Il est possible de partir avant cet âge en cas de carrière longue, de handicap reconnu, ou dans certains cas de pénibilité.

Avoir validé un nombre suffisant de trimestres : La durée d'assurance requise pour une retraite à taux plein dépend également de l'année de naissance. Par exemple, pour les personnes nées en 1960, 167 trimestres sont nécessaires depuis la réforme.

Vous trouverez dans le tableau ci-dessous ces informations en fonction de votre année de naissance :

Il est possible de faire une demande de retraite avant d'avoir atteint le nombre de trimestres requis, mais cela entraînera une décote sur le montant de la pension. À l’inverse, partir plus tard permet souvent de bénéficier d'une majoration de sa pension grâce à la surcote.

Quelle différence entre l’âge légal et l’âge du taux plein ?

L'âge légal de départ à la retraite est l'âge minimum auquel une personne peut faire une demande de liquidation de ses droits, quelque soit le nombre de trimestres validés. Depuis la réforme récente, cet âge se situe entre 62 et 64 ans selon l'année de naissance.

L'âge du taux plein est l'âge auquel une personne peut bénéficier d'une retraite à taux plein (50%) c'est à dire sans décote. Pour cela, il faut soit :

avoir validé le nombre de trimestres requis (172 trimestres depuis la réforme pour les générations nées à partir de 1968).

soit atteindre l'âge du taux plein automatique, fixé à 67 ans.

Quel impact ont les trimestres manquants sur le montant de la retraite ?

Si une personne part à la retraite sans avoir validé le nombre de trimestres requis et avant l'âge du taux plein automatique, une décote est appliquée. Cette décote réduit le taux de calcul de la pension de 0,625 % par trimestre manquant, dans la limite de 20 trimestres.

Par exemple, si une personne a 10 trimestres manquants, sa pension sera réduite de 6,25 %.

Certaines situations spécifiques permettent d’obtenir le taux maximum (aussi appelé « taux plein ») quel que soit le nombre de trimestres :

invalidité ou handicap reconnu (au moins 50 % d’incapacité permanente),

inaptitude au travail,

perception d’une pension d’invalidité

Comment valider des trimestres au cours de sa carrière ?

Pour partir à la retraite avec tous ses droits, il ne suffit pas d’avoir travaillé un certain nombre d’années. Il faut avoir validé un nombre suffisant de trimestres. Mais contrairement à une idée reçue, un trimestre n’est pas égal à trois mois de travail effectif. Il dépend des cotisations versées et donc de votre salaire ou de vos revenus professionnels .

Quel montant faut-il cotiser pour valider un trimestre ?

Chaque année, l’administration fixe un plafond de revenus à atteindre pour valider un trimestre. En 2025, il faut avoir perçu au moins 1 782 € bruts dans l’année (soit 150 fois le SMIC horaire brut) pour valider un trimestre, soit 7 128 € pour valider les 4 trimestres maximum par an. Même à temps partiel, dès lors que vous atteignez ce revenu, vos trimestres sont validés.

Exemple : Si vous gagnez 7 128 € bruts sur l’année (soit 1 746 € × 4), vous validez vos 4 trimestres. Même si vous avez travaillé seulement 6 mois, vous pouvez tout de même valider l’année complète si le montant est atteint.

Le paiement de vos cotisations retraite via votre salaire ou vos déclarations à l’URSSAF détermine donc directement vos droits à la retraite.

Les périodes assimilées : valider des trimestres sans cotiser

Certaines périodes non travaillées peuvent aussi être prises en compte dans le calcul de la durée d’assurance, sous forme de trimestres assimilés :

Chômage indemnisé

Congé maternité ou adoption

Arrêt maladie longue durée (plus de 60 jours)

Congé parental d’éducation

Service militaire

Période de handicap reconnue

Ces trimestres n’engendrent pas de points supplémentaires dans la retraite complémentaire, mais ils comptent pour la durée d’assurance.

Trimestres et enfants : quels droits pour les parents ?

Les parents peuvent également bénéficier de trimestres supplémentaires :

4 trimestres pour la maternité ou l’adoption

4 trimestres pour l’éducation de l’enfant

Ces trimestres sont attribués aux mères ou peuvent être répartis entre les deux parents selon leur situation.

Le congé parental peut aussi prolonger la durée d’assurance en tant que période assimilée, comme vu précédemment. Ces avantages sont essentiels pour les femmes, souvent confrontées à des carrières à temps partiel ou interrompues.

Le cas des parents d'un enfant handicapé

Les parents d’un enfant handicapé peuvent bénéficier de trimestres supplémentaires pour leur retraite. Lorsque l’enfant présente un taux d’incapacité d’au moins 80 % et bénéficie de dispositifs comme l’AEEH par exemple, le parent qui assume la charge permanente de l’enfant obtient un trimestre par période de 30 mois d’éducation, dans la limite de 8 trimestres maximum. Ces trimestres viennent s’ajouter à la durée d’assurance et permettent de majorer vos droits sans nécessité de cotisations supplémentaires. C’est un dispositif important pour les familles, notamment lorsque le handicap entraîne des périodes d’activité réduite ou un travail à temps partiel.

Comment fonctionne le rachat de trimestres ?

Si vous approchez de l’âge de départ et qu’il vous manque des trimestres, vous pouvez racheter certaines périodes. Ce dispositif permet d’augmenter le nombre de trimestres validés en contrepartie du versement de cotisations supplémentaires. Il est utile pour réduire une décote ou augmenter votre pension.

Dans quels cas peut-on racheter des trimestres ?

Le rachat de trimestres est ouvert aux assurés dans plusieurs situations :

Années d'études supérieures (maximum 12 trimestres) : à condition d’avoir validé un diplôme.

Années incomplètes : quand vous avez travaillé une année sans valider les 4 trimestres (ex : job étudiant, temps partiel, chômage).

Périodes à l’étranger, sous certaines conditions, pour les expatriés ayant cotisé à une caisse étrangère.

Stages rémunérés en entreprise

Combien coûte le rachat de trimestres ?

Le coût d’un trimestre racheté dépend de plusieurs critères :

Votre âge au moment du rachat

Votre revenu moyen des 3 dernières années

L’option de rachat choisie :

Rachat pour le taux uniquement (réduit ou évite la décote)

Rachat pour le taux et la durée d’assurance (améliore à la fois le taux et le montant de la pension)

En 2024, le coût moyen d’un trimestre varie de 1 100 € à plus de 4 000 € selon les cas.

💡 Bon à savoir : les paiements pour rachat de trimestres sont déductibles du revenu imposable, ce qui en fait une stratégie fiscale intéressante si vous êtes fortement imposé.

Quelles démarches pour racheter des trimestres ?

Le rachat se demande auprès de votre Caisse de retraite (CARSAT ou CNAV) via un formulaire dédié. Il faut :

Faire une demande d’évaluation (gratuite) pour obtenir une simulation du coût.

Accepter ou refuser l’offre dans un délai de 6 mois.

Payer le montant, en une fois ou de manière échelonnée.

Est-ce que le rachat est intéressant ?

Le rachat de trimestres peut être rentable, notamment si :

Vous êtes proche de la retraite et vous allez subir une forte décote.

Vous avez une carrière hachée ou des périodes d'inactivité non cotisées.

Vous avez les moyens financiers et vous êtes fortement fiscalisé (les sommes versées sont déductibles du revenu imposable, sous conditions).

Il est conseillé d’étudier le rapport coût / gain de pension, voire de se faire accompagner par un conseiller retraite. Contactez nos experts retraite

Comment connaître son nombre de trimestres ?

Pour connaître votre nombre de trimestres actuellement validés, vous pouvez consulter votre relevé de carrière sur le site Info Retraite. Le relevé de carrière ou relevé de situation individuelle est le document référence qui récapitule de manière chronologique toute votre carrière professionnelle : employeur ou statut professionnel, années travaillées, montant des revenus, nombre de trimestres validés, périodes assimilées, points de retraite complémentaire...

Mais le relevé de carrière peut comporter des erreurs ! Oublis de périodes travaillées, salaires mal reportés, périodes de congé non comptabilisées... Il est donc recommandé d’effectuer avec un professionnel un diagnostic retraite pour identifier ces erreurs et les corriger à sans attendre la demande de départ à la retraite. Ces services d'accompagnement peuvent inclure la demande de réversion, la liquidation etc...

Comprendre le nombre de trimestres nécessaires pour partir à la retraite à taux plein est essentiel pour anticiper cette étape de la vie. Il est recommandé de consulter régulièrement son relevé de carrière et, si nécessaire, de considérer des options telles que le rachat de trimestres pour combler d'éventuels manques. Une bonne préparation permet de partir à la retraite dans les meilleures conditions possibles.

Sommaire

Articles similaires

9 déc. 2025

Pension de réversion : fonctionnement et comment l’obtenir ?

Découvrez le fonctionnement de la pension de réversion : conditions, montants, démarches et plafonds de ressources.

Lire l'article

9 déc. 2025

Tout savoir sur la liquidation de retraite en France

Tout savoir sur la liquidation de retraite : démarches, conditions, délais et conseils pour percevoir vos pensions sans erreur ni retard.

Lire l'article

5 déc. 2025

Rachat de trimestre retraite : fonctionnement, coût et avantages

Tout ce qu’il faut savoir sur le rachat de trimestres retraite : fonctionnement, coût, démarches et avantages.

Lire l'article

9 déc. 2025

Pension de réversion : fonctionnement et comment l’obtenir ?

Découvrez le fonctionnement de la pension de réversion : conditions, montants, démarches et plafonds de ressources.

Lire l'article

9 déc. 2025

Tout savoir sur la liquidation de retraite en France

Tout savoir sur la liquidation de retraite : démarches, conditions, délais et conseils pour percevoir vos pensions sans erreur ni retard.

Lire l'article

5 déc. 2025

Rachat de trimestre retraite : fonctionnement, coût et avantages

Tout ce qu’il faut savoir sur le rachat de trimestres retraite : fonctionnement, coût, démarches et avantages.

Lire l'article

9 déc. 2025

Pension de réversion : fonctionnement et comment l’obtenir ?

Découvrez le fonctionnement de la pension de réversion : conditions, montants, démarches et plafonds de ressources.

Lire l'article

9 déc. 2025

Tout savoir sur la liquidation de retraite en France

Tout savoir sur la liquidation de retraite : démarches, conditions, délais et conseils pour percevoir vos pensions sans erreur ni retard.

Lire l'article

5 déc. 2025

Rachat de trimestre retraite : fonctionnement, coût et avantages

Tout ce qu’il faut savoir sur le rachat de trimestres retraite : fonctionnement, coût, démarches et avantages.

Lire l'article

5 déc. 2025

Comprendre la retraite pour les expatriés

Expatrié(e) ? Découvrez comment préparer votre retraite à l’étranger : cotisations, accords internationaux, calcul des droits et bilan retraite.

Lire l'article