Mutuelle Santé

PROFILS ASSURÉS MUTUELLE

Prévoyance

Profils assurés prévoyance

Retraite

Autres Offres

À Propos

Etude Kantar-Lilycare 2023 : la prévoyance des indépendants

Prévoyance

Assurance perte d’autonomie pour les travailleurs indépendants

Assurance perte d’autonomie pour les travailleurs indépendants

Pour faire face au risque de dépendance et ses conséquences financières, les assureurs proposent des contrats de prévoyance perte d’autonomie destinés aux professionnels non salariés.

Pour faire face au risque de dépendance et ses conséquences financières, les assureurs proposent des contrats de prévoyance perte d’autonomie destinés aux professionnels non salariés.

Sommaire

La perte d’autonomie ou la dépendance désigne l’impossibilité d’accomplir les actes de la vie quotidienne. Souvent liée à l’âge ou au handicap, la perte d’autonomie peut aussi résulter d’un accident ou d’une maladie grave et implique de lourdes conséquences financières. L’aménagement du domicile ou l’installation dans une résidence médicalisée coûtent cher, dans un contexte où la perte de revenus professionnels est inévitable. Pour faire face à ce risque, les compagnies d’assurances proposent des garanties dépendance destinées aux professionnels non salariés. Elle présente l’avantage de sécuriser vos revenus et d’éviter de faire peser la charge financière sur vos proches. Comment choisir une assurance perte d’autonomie et combien ça coûte ? Découvrez notre guide pour tout savoir sur le sujet.

Qu’est-ce qu’une assurance perte d’autonomie ?

L’assurance perte d’autonomie ou assurance dépendance est un contrat de prévoyance spécifique dont la finalité est de compenser l’absence de prise en charge des frais liés à la dépendance par la Sécurité Sociale.

L’assurance perte d’autonomie garantit les risques liés à :

La perte d’autonomie partielle. Elle correspond à l’impossibilité pour l’assuré de réaliser seul au moins trois des cinq actes de la vie courante.

La perte d’autonomie totale. L’assuré ne peut alors plus réaliser seul au moins quatre actes de la vie quotidienne.

La grille AVQ (Actes de la Vie Quotidienne) est généralement utilisée par les assurances pour évaluer ce degré de dépendance . Les critères AVQ évaluent en effet la capacité d’une personne à effectuer 6 actes de la vie quotidienne :

Assurer son hygiène corporelle.

S’habiller de façon adaptée et se déshabiller.

S’alimenter

Gérer sa continence

Se déplacer à l’intérieur du logement

Effectuer les transferts de base (se lever, s’asseoir, se coucher).

Le degré de dépendance de la personne dépend alors du nombre d’AVQ qu’elle n’est pas capable de réaliser seule.

Quels sont les différents types de contrats perte d'autonomie ?

Il existe plusieurs types de contrats d’assurance perte d’autonomie, adaptés aux besoins et au profil professionnel du souscripteur. Ces solutions permettent d’anticiper une éventuelle dépendance et de garantir une prise en charge financière en cas de perte d’autonomie partielle ou totale.

Le contrat de prévoyance pure : cette assurance couvre exclusivement le risque de dépendance. Elle prévoit le versement d’une rente ou d’un capital permettant de financer les frais liés à la perte d’autonomie, comme l’aménagement du domicile ou l’assistance quotidienne.

Les contrats d’assurance perte d’autonomie labellisés GAD (Garantie Assurance Dépendance) : spécifiquement encadrés, ces contrats garantissent une couverture plus complète en fonction du degré de dépendance (partielle ou totale). Ils peuvent inclure des services d’accompagnement, tels que l’aide à domicile ou la prise en charge d’un hébergement en établissement spécialisé.

Le contrat d’assurance-vie avec option dépendance : ce type de contrat associe une épargne à une couverture contre la perte d’autonomie. En cas de dépendance avérée, le souscripteur peut bénéficier d’un capital ou d’une rente afin de financer ses besoins spécifiques, tout en conservant les avantages fiscaux liés à l’assurance-vie.

Pourquoi souscrire une assurance perte d’autonomie ?

Par leur statut, les professionnels indépendants ont tout intérêt à souscrire une assurance perte d’autonomie. Leurs revenus sont variables d’un mois à l’autre. Difficile d’épargner un capital suffisant pour faire face, en cas de survenue de la dépendance.

La perte d’autonomie est l’un des postes de dépenses les plus importants en matière de frais de santé :

Le maintien à domicile implique de coûteux travaux d’aménagement pour adapter le logement (lit médicalisé, domotique…). La présence quotidienne d’un aidant (membre de l’entourage) ou d’un professionnel à domicile est également nécessaire.

Le placement en établissement d’accueil médicalisé est 100 % à charge du patient. Les services d’hébergement, de restauration et d’entretien ne sont pas remboursés par l’assurance maladie. Selon la CNSA, le coût moyen d’une place en Maison d’Accueil Spécialisée à l’année pouvait atteindre la somme de 84 000€ / an, celui d’un EHPAD plus de 24000€/an.

L’assurance perte d’autonomie permet de financer tout ou partie de ces frais liés à la dépendance et d'assurer une meilleure qualité de vie aux assurés et à leurs proches.

Fonctionnement de l’assurance perte d’autonomie

Au même titre qu’une mutuelle pour être mieux remboursé de ses frais de santé ou qu'une assurance prévoyance classique qui permet de maintenir ses revenus en cas d'impossibilité à travailler, l’assurance perte d’autonomie implique le versement de cotisations mensuelles. En échange, l’assuré bénéficie des couvertures prévues au contrat en cas de dépendance.

Selon le niveau de perte d’autonomie, l’assuré perçoit une indemnisation plus ou moins importante sous forme de rente viagère ou de capital. Ce barème diffère selon les contrats.

Plus la souscription à ce type d’assurance est effectuée jeune, moins les cotisations sont élevées. Les compagnies d’assurances ne permettent plus la souscription d’un contrat dépendance au-delà d’un certain âge. Cela dépend des compagnies.

Pour limiter les risques à la souscription, les assureurs fixent des délais de carence, pendant lesquelles les garanties ne sont pas actives :

Entre 10 à 12 mois pour une dépendance physique en cas d’accident, d’invalidité ou de maladie.

Jusqu’à 36 mois dans le cas d’une perte d’autonomie au niveau psychique (Alzheimer, Parkinson…).

Les bénéficiaires des contrats perte d’autonomie n’ont pas toujours connaissance de l’existence de celui-ci. Le souscripteur n’a pas toujours informé ses proches avant la survenue de la dépendance. En cas de doute, le représentant légal peut contacter l’Agira pour effectuer une recherche de contrat.

Quelle est la différence entre une assurance perte d’autonomie et une assurance invalidité ?

L’assurance invalidité est un contrat de prévoyance qui couvre l’incapacité partielle ou totale à exercer son activité professionnelle de façon permanente. Elle couvre la perte de revenus liée à cette incapacité mais ne prend pas en compte la notion de dépendance dans les gestes du quotidien. Elle ne couvre pas les frais liés à la dépendance tels que l’aménagement du domicile ou le placement en établissement spécialisé.

Ces deux assurances sont donc complémentaires. La perte d’autonomie est d'ailleurs une garantie pouvant être incluse dans votre prévoyance globale.

Demandez conseil à nos experts pour rajouter cette garantie à votre contrat actuel si nécessaire.

Combien coûte une assurance perte d’autonomie ?

Pour le professionnel, le coût d’une assurance perte d’autonomie dépend de plusieurs facteurs :

L’âge de l’assuré.

L’état de santé du souscripteur.

Les options choisies.

Les garanties complémentaires souscrites.

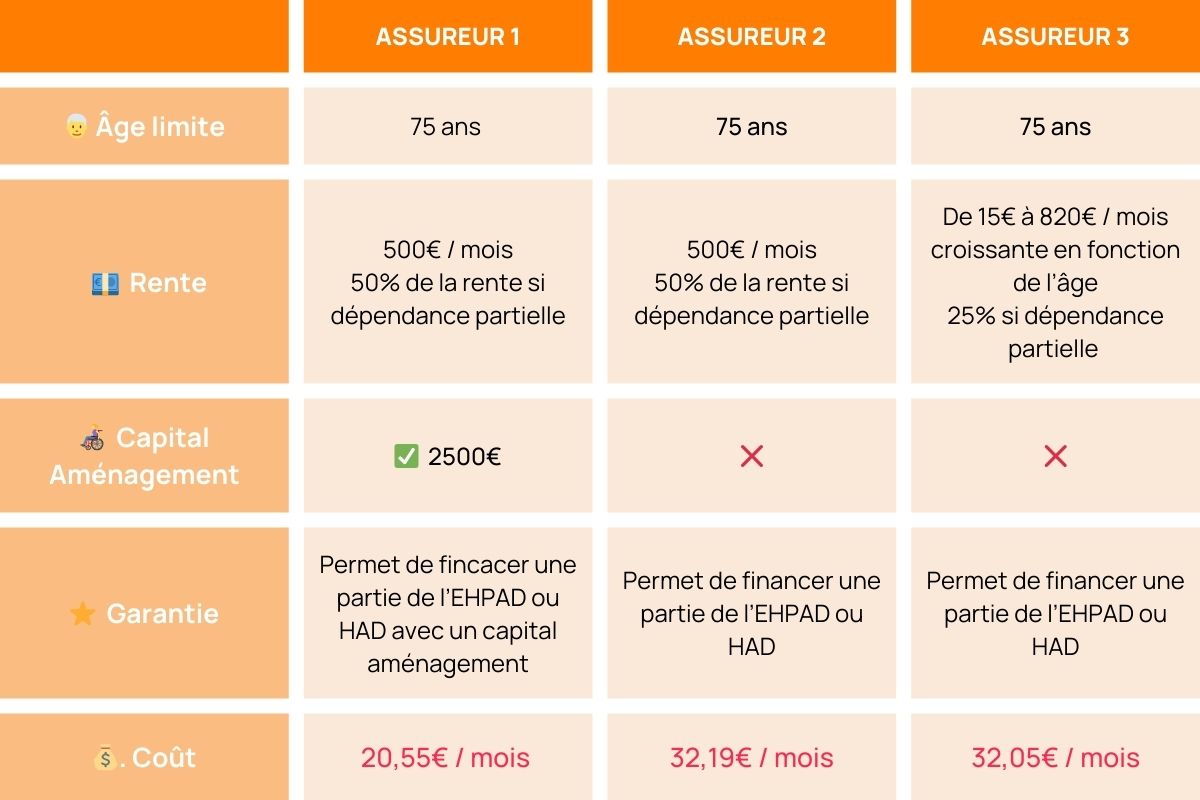

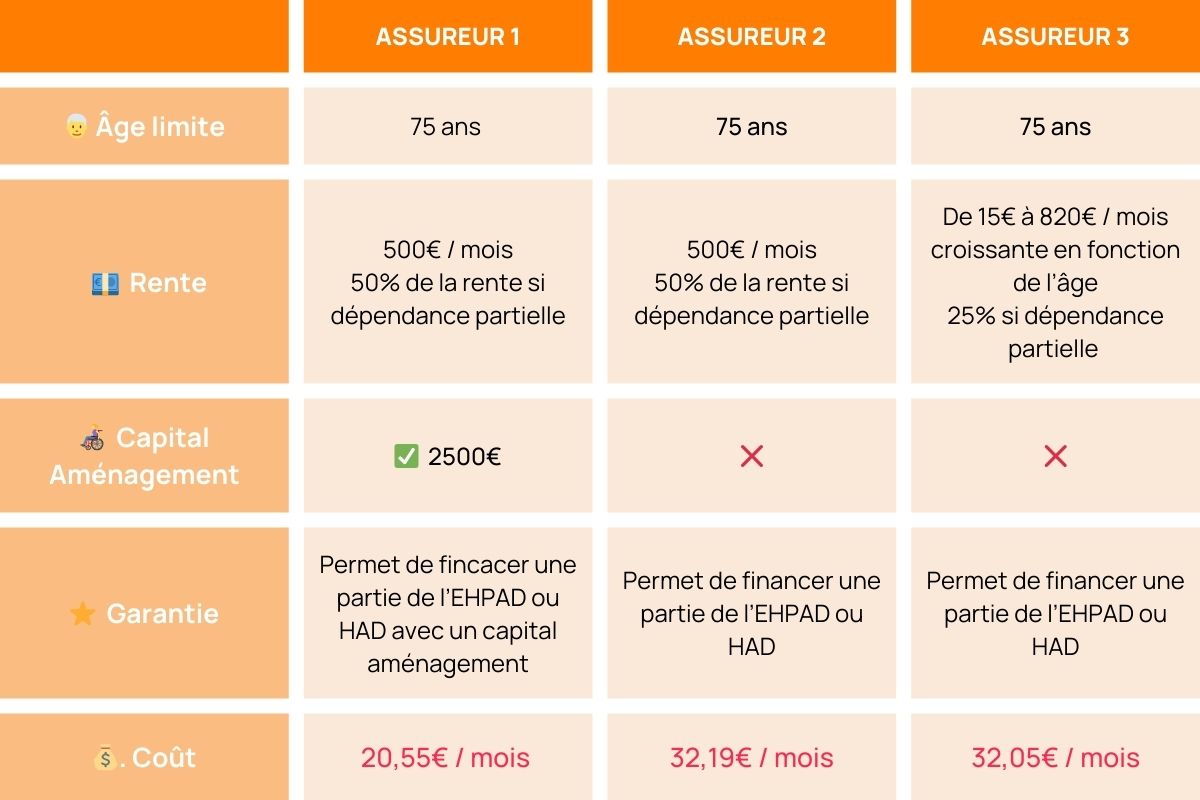

Voici quelques exemples de contrats sélectionnés par Lilycare :

Contactez nos experts pour obtenir un devis personnalisé

Comment choisir la bonne assurance perte d’autonomie ?

Choisir une assurance perte d’autonomie pour professionnel ne s’improvise pas. Il faut anticiper les souhaits et besoins futurs de l’assuré. Pour se prémunir d’une perte d’autonomie totale ou partielle, il faut bénéficier d’une couverture performante.

Le comparatif des offres est essentiel pour trouver la couverture adaptée à vos besoins individuels. Cela passe par l’analyse des conditions générales et particulières des contrats d’assurance, pour ne rien laisser au hasard.

Avec un agenda chargé, la recherche de la bonne assurance dépendance peut être reléguée au second plan par les professionnels. En tant que courtier d’assurance spécialisé dans la protection sociale , Lilycare se charge de cette recherche pour dénicher les meilleures offres.

Contactez nos experts dès aujourd’hui pour avoir plus d'informations et obtenir un devis.

Sommaire

La perte d’autonomie ou la dépendance désigne l’impossibilité d’accomplir les actes de la vie quotidienne. Souvent liée à l’âge ou au handicap, la perte d’autonomie peut aussi résulter d’un accident ou d’une maladie grave et implique de lourdes conséquences financières. L’aménagement du domicile ou l’installation dans une résidence médicalisée coûtent cher, dans un contexte où la perte de revenus professionnels est inévitable. Pour faire face à ce risque, les compagnies d’assurances proposent des garanties dépendance destinées aux professionnels non salariés. Elle présente l’avantage de sécuriser vos revenus et d’éviter de faire peser la charge financière sur vos proches. Comment choisir une assurance perte d’autonomie et combien ça coûte ? Découvrez notre guide pour tout savoir sur le sujet.

Qu’est-ce qu’une assurance perte d’autonomie ?

L’assurance perte d’autonomie ou assurance dépendance est un contrat de prévoyance spécifique dont la finalité est de compenser l’absence de prise en charge des frais liés à la dépendance par la Sécurité Sociale.

L’assurance perte d’autonomie garantit les risques liés à :

La perte d’autonomie partielle. Elle correspond à l’impossibilité pour l’assuré de réaliser seul au moins trois des cinq actes de la vie courante.

La perte d’autonomie totale. L’assuré ne peut alors plus réaliser seul au moins quatre actes de la vie quotidienne.

La grille AVQ (Actes de la Vie Quotidienne) est généralement utilisée par les assurances pour évaluer ce degré de dépendance . Les critères AVQ évaluent en effet la capacité d’une personne à effectuer 6 actes de la vie quotidienne :

Assurer son hygiène corporelle.

S’habiller de façon adaptée et se déshabiller.

S’alimenter

Gérer sa continence

Se déplacer à l’intérieur du logement

Effectuer les transferts de base (se lever, s’asseoir, se coucher).

Le degré de dépendance de la personne dépend alors du nombre d’AVQ qu’elle n’est pas capable de réaliser seule.

Quels sont les différents types de contrats perte d'autonomie ?

Il existe plusieurs types de contrats d’assurance perte d’autonomie, adaptés aux besoins et au profil professionnel du souscripteur. Ces solutions permettent d’anticiper une éventuelle dépendance et de garantir une prise en charge financière en cas de perte d’autonomie partielle ou totale.

Le contrat de prévoyance pure : cette assurance couvre exclusivement le risque de dépendance. Elle prévoit le versement d’une rente ou d’un capital permettant de financer les frais liés à la perte d’autonomie, comme l’aménagement du domicile ou l’assistance quotidienne.

Les contrats d’assurance perte d’autonomie labellisés GAD (Garantie Assurance Dépendance) : spécifiquement encadrés, ces contrats garantissent une couverture plus complète en fonction du degré de dépendance (partielle ou totale). Ils peuvent inclure des services d’accompagnement, tels que l’aide à domicile ou la prise en charge d’un hébergement en établissement spécialisé.

Le contrat d’assurance-vie avec option dépendance : ce type de contrat associe une épargne à une couverture contre la perte d’autonomie. En cas de dépendance avérée, le souscripteur peut bénéficier d’un capital ou d’une rente afin de financer ses besoins spécifiques, tout en conservant les avantages fiscaux liés à l’assurance-vie.

Pourquoi souscrire une assurance perte d’autonomie ?

Par leur statut, les professionnels indépendants ont tout intérêt à souscrire une assurance perte d’autonomie. Leurs revenus sont variables d’un mois à l’autre. Difficile d’épargner un capital suffisant pour faire face, en cas de survenue de la dépendance.

La perte d’autonomie est l’un des postes de dépenses les plus importants en matière de frais de santé :

Le maintien à domicile implique de coûteux travaux d’aménagement pour adapter le logement (lit médicalisé, domotique…). La présence quotidienne d’un aidant (membre de l’entourage) ou d’un professionnel à domicile est également nécessaire.

Le placement en établissement d’accueil médicalisé est 100 % à charge du patient. Les services d’hébergement, de restauration et d’entretien ne sont pas remboursés par l’assurance maladie. Selon la CNSA, le coût moyen d’une place en Maison d’Accueil Spécialisée à l’année pouvait atteindre la somme de 84 000€ / an, celui d’un EHPAD plus de 24000€/an.

L’assurance perte d’autonomie permet de financer tout ou partie de ces frais liés à la dépendance et d'assurer une meilleure qualité de vie aux assurés et à leurs proches.

Fonctionnement de l’assurance perte d’autonomie

Au même titre qu’une mutuelle pour être mieux remboursé de ses frais de santé ou qu'une assurance prévoyance classique qui permet de maintenir ses revenus en cas d'impossibilité à travailler, l’assurance perte d’autonomie implique le versement de cotisations mensuelles. En échange, l’assuré bénéficie des couvertures prévues au contrat en cas de dépendance.

Selon le niveau de perte d’autonomie, l’assuré perçoit une indemnisation plus ou moins importante sous forme de rente viagère ou de capital. Ce barème diffère selon les contrats.

Plus la souscription à ce type d’assurance est effectuée jeune, moins les cotisations sont élevées. Les compagnies d’assurances ne permettent plus la souscription d’un contrat dépendance au-delà d’un certain âge. Cela dépend des compagnies.

Pour limiter les risques à la souscription, les assureurs fixent des délais de carence, pendant lesquelles les garanties ne sont pas actives :

Entre 10 à 12 mois pour une dépendance physique en cas d’accident, d’invalidité ou de maladie.

Jusqu’à 36 mois dans le cas d’une perte d’autonomie au niveau psychique (Alzheimer, Parkinson…).

Les bénéficiaires des contrats perte d’autonomie n’ont pas toujours connaissance de l’existence de celui-ci. Le souscripteur n’a pas toujours informé ses proches avant la survenue de la dépendance. En cas de doute, le représentant légal peut contacter l’Agira pour effectuer une recherche de contrat.

Quelle est la différence entre une assurance perte d’autonomie et une assurance invalidité ?

L’assurance invalidité est un contrat de prévoyance qui couvre l’incapacité partielle ou totale à exercer son activité professionnelle de façon permanente. Elle couvre la perte de revenus liée à cette incapacité mais ne prend pas en compte la notion de dépendance dans les gestes du quotidien. Elle ne couvre pas les frais liés à la dépendance tels que l’aménagement du domicile ou le placement en établissement spécialisé.

Ces deux assurances sont donc complémentaires. La perte d’autonomie est d'ailleurs une garantie pouvant être incluse dans votre prévoyance globale.

Demandez conseil à nos experts pour rajouter cette garantie à votre contrat actuel si nécessaire.

Combien coûte une assurance perte d’autonomie ?

Pour le professionnel, le coût d’une assurance perte d’autonomie dépend de plusieurs facteurs :

L’âge de l’assuré.

L’état de santé du souscripteur.

Les options choisies.

Les garanties complémentaires souscrites.

Voici quelques exemples de contrats sélectionnés par Lilycare :

Contactez nos experts pour obtenir un devis personnalisé

Comment choisir la bonne assurance perte d’autonomie ?

Choisir une assurance perte d’autonomie pour professionnel ne s’improvise pas. Il faut anticiper les souhaits et besoins futurs de l’assuré. Pour se prémunir d’une perte d’autonomie totale ou partielle, il faut bénéficier d’une couverture performante.

Le comparatif des offres est essentiel pour trouver la couverture adaptée à vos besoins individuels. Cela passe par l’analyse des conditions générales et particulières des contrats d’assurance, pour ne rien laisser au hasard.

Avec un agenda chargé, la recherche de la bonne assurance dépendance peut être reléguée au second plan par les professionnels. En tant que courtier d’assurance spécialisé dans la protection sociale , Lilycare se charge de cette recherche pour dénicher les meilleures offres.

Contactez nos experts dès aujourd’hui pour avoir plus d'informations et obtenir un devis.

Votre mutuelle santé ou prévoyance en 2 minutes

Répondez à quelques questions, on s'occupe du reste. Une couverture claire, un prix juste, zéro paperasse

Articles similaires

19 janv. 2026

Délai de carence prévoyance : mieux le comprendre pour mieux se protéger

Tout ce qu’il faut savoir sur le délai de carence en prévoyance : définition, différences avec la franchise et comment éviter une période sans couverture.

Lire l'article

6 nov. 2025

Grossesse et prévoyance profession libérale : comment ça marche

Vous êtes profession libérale et enceinte ? Découvrez comment fonctionne votre prévoyance grossesse : garanties, indemnités, congé pathologique...

Lire l'article

18 sept. 2025

Prévoyance des Avocats : les Indemnités journalières

Tout ce que vous devez savoir sur les indemnités journalières obligatoires des avocats libéraux en 2025 : conditions, montants et particularités.

Lire l'article

19 janv. 2026

Délai de carence prévoyance : mieux le comprendre pour mieux se protéger

Tout ce qu’il faut savoir sur le délai de carence en prévoyance : définition, différences avec la franchise et comment éviter une période sans couverture.

Lire l'article

6 nov. 2025

Grossesse et prévoyance profession libérale : comment ça marche

Vous êtes profession libérale et enceinte ? Découvrez comment fonctionne votre prévoyance grossesse : garanties, indemnités, congé pathologique...

Lire l'article

18 sept. 2025

Prévoyance des Avocats : les Indemnités journalières

Tout ce que vous devez savoir sur les indemnités journalières obligatoires des avocats libéraux en 2025 : conditions, montants et particularités.

Lire l'article

19 janv. 2026

Délai de carence prévoyance : mieux le comprendre pour mieux se protéger

Tout ce qu’il faut savoir sur le délai de carence en prévoyance : définition, différences avec la franchise et comment éviter une période sans couverture.

Lire l'article

6 nov. 2025

Grossesse et prévoyance profession libérale : comment ça marche

Vous êtes profession libérale et enceinte ? Découvrez comment fonctionne votre prévoyance grossesse : garanties, indemnités, congé pathologique...

Lire l'article

18 sept. 2025

Prévoyance des Avocats : les Indemnités journalières

Tout ce que vous devez savoir sur les indemnités journalières obligatoires des avocats libéraux en 2025 : conditions, montants et particularités.

Lire l'article

18 sept. 2025

Quel capital décès pour les professionnels indépendants ?

Capital décès des professionnels indépendants : montant, bénéficiaires, démarches. Un guide clair pour anticiper vos besoins et mieux protéger vos proches.

Lire l'article